Profile

About Vitória Souza 13/04/2015

Nickname: vitoria-souza

Company: Bluesoft Sistemas

Role:

Last Posts

DIFAL: Conheça as empresas dispensadas da obrigatoriedade in the category Fiscal 03/03/2016 - 16:19

O DIFAL a nova regra do ICMS foi suspensa por decisão do STF (Supremo Tribunal de Federal), órgão máximo do Judiciário brasileiro para empresas optantes pelo Simples Nacional.

A norma, em vigor desde janeiro de 2016, exigia que empresas que vendessem produtos ao consumidor final de outras regiões do país recolhessem o tributo separadamente, com a parte de cada Estado em uma GNRE (Guia Nacional de Recolhimento de Tributos Estaduais).

A decisão do STF foi tomada na quarta-feira (17/02), mas já é comemorada por representantes de Pequenas e médias empresas. A medida cautelar tem caráter liminar, o que significa que não é definitiva e ainda cabe recurso. Em outras palavras, é permitido ao CONFAZ (Conselho Nacional de Política Fazendária), responsável pela decisão que alterou a regra de pagamento do tributo, recorrer à própria Justiça para alterar a decisão.

Diversos setores haviam sido atingidos pela medida. Um dos principais eram as empresas de comércio eletrônico. Boa parte das lojas virtuais usa a facilidade de serviços de entrega dos Correios e de outras transportadoras para expandir seu alcance. Segundo o Sebrae, 70% dos e-commerces brasileiros são optantes pelo Simples.

Agora, com a suspensão definida pelo STF, o fluxo antigo volta a valer, sem necessidade de calcular a diferença de taxas entre unidades da federação nem de emitir GNREs de pagamento separadas por Estado. As alíquotas que sofreram aumento no início de 2016 não terão alteração com a decisão.

Entenda um pouco mais sobre a liminar?

A Decisão liminar, chamada de medida cautelar ainda precisa ser validada pelo plenário do STF. O tribunal é um orgão formado por 11 ministros. A decisão noticiada no dia 17 foi concedida por um dos ministros, mas é preciso que o conjunto dos 11 avalie e vote em uma sessão dedicada ao tema, para firmar a decisão com efeito vinculante.

Fonte: Conta Azul

DIFAL: Aprenda como Calcular de Forma Simples. in the category Fiscal 03/03/2016 - 16:49

Cálculo do DIFAL

A Emenda Constitucional 87/2015, apelidada por DIFAL (Diferencial de alíquota) instituiu mudanças no cenário tributário, especificadamente nas operação de vendas interestaduais de venda ao consumidor final, contribuinte ou não do imposto, será calculado o Diferencial de Alíquotas entre a alíquota do ICMS interestadual e a Alíquota Interna do ICMS do Estado de Destino, e repassado o valor paulatinamente em percentuais entre os Estados de Origem e Destino.

Vamos exemplificar de maneira simples, como você pode fazer pode calcular o DIFAL:

Exemplo:

Venda De São Paulo Paulo para Bahia

Valor da Mercadoria 1.000,00

Alíquota do ICMS Interestadual – 7%

Alíquota do ICMS Interna da Bahia – 18%

Diferencial de Alíquota – 11% – 110,00

Divisão para 2016 – UF Origem 60% e UF Destino 40%

São Paulo = 66,00 / Bahia = 44,00

No decorrer do tempo, de maneira paulatina, o estado de destino receberá o ICMS integralmente, veja abaixo a tabela com a progressão do ICMS.

Participe do nosso Fórum, deixe seu comentário!

= D

CEST: Sua empresa já está preparada? in the category Fiscal 03/03/2016 - 18:05

CEST: Sua empresa já está preparada?

O Código Especificador da Substituição Tributária (CEST), passa a fazer parte da NF-e (Nota Fiscal Eletrônica) e torna-se obrigatória a partir de 01 abril de 2016, o Convênio ICMS 92/2015 regulamentou o CEST, cuja obrigatoriedade é de abrangência nacional.

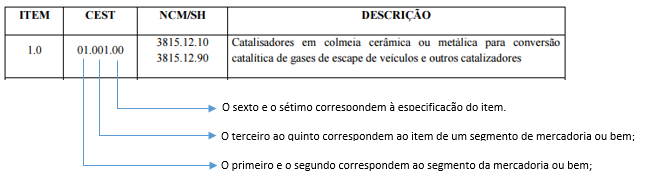

O CEST é composto por 7 (sete) dígitos, conforme podemos observar:

O CEST busca uniformizar a identificação de mercadorias e bens que podem ser enquadrados no regime de substituição tributária. E será exigido independentemente da operação estar sujeita ao regime de substituição tributária pelas operações subsequentes ou de antecipação do recolhimento do ICMS com encerramento de tributação.

O Convênio ICMS 146/2015, estabeleceu o ROL de produtos que podem estar em substituição tributária e cada UF ficará responsável de divulgar uma LISTA com os produtos que efetivamente entraram na ST.

Qual principal desafio das empresas?

Se para cada NCM houvesse um CEST correspondente, a nova lição de casa das empresas, seria mais intuitiva, contudo, para classificar o CEST corretamente é preciso ter conhecimentos específicos da legislação tributária bem como os seus produtos.

Vejamos o caso do NCM 1905.90.90, onde temos 3 CEST´s para o mesmo NCM.

| ITEM | CEST | NCM/SH | DESCRIÇÃO |

| 36.0 | 17.036.00 | 1905.90.90 | Salgadinhos diversos |

| 67.0 | 17.067.00 | 1905.90.90 | Outros pães e bolos industrializados e produtos de panificação não especificados anteriormente; exceto casquinhas para sorvete e pão francês de até 200 g |

| 69.0 | 17.069.00 | 1905.90.90 | Pão francês de até 200 g |

É importante que o departamento tributário, fique atento a esses detalhes para garantir que em 01/04/2016, a mudança não interfira no faturamento das empresas, lembrando que essas informações estarão automaticamente em poder do fisco ao emitirmos as notas fiscais e na entrega das obrigações acessórias.

Sua empresa, já vinculou o CEST no cadastro de produtos?

Conte-nos sua experiência com essa nova obrigação!

Participe de nosso Fórum e deixe seu comentário!

= D

PIS E COFINS: Já está sabendo das novas vedações de crédito? in the category Fiscal 03/03/2016 - 18:24

SPED CONTÁBIL: Dispensa da apresentação de livros fiscais in the category Contabilidade 03/03/2016 - 19:00

SPED CONTÁBIL: Dispensa da apresentação de livros fiscais

Acabou a história de registrar livros contábeis

O SPED ECD iniciou em 2008 e oito anos depois, os livros fiscais entregues em meio digital, ainda deveriam ser impressos, registrados e guardados. Finalmente através do Decreto 8.683/2016, foi dispensado esse procedimento. Esta é ação do novo projeto do Governo Federal (MAIS SIMPLES BRASIL), que visa simplificar a vida dos empresário e reduzir a burocracia das obrigações Contábeis.

O Comprovante de autenticação dos livros contábeis, será realizado mediante a entrega do SPED CONTÁBIL e o recibo emitido será o documento comprobatório da entrega efetiva.

Confira na integra o Decreto;

DECRETO Nº 8.683, DE 25 DE FEVEREIRO DE 2016

DOU de 26-02-2016

Altera o Decreto nº 1.800, de 30 de janeiro de 1996, que regulamenta a Lei nº 8.934, de 18 de novembro de 1994, e dá outras providências.

A PRESIDENTA DA REPÚBLICA, no uso da atribuição que lhe confere o art. 84, caput, inciso IV, da Constituição, e tendo em vista o disposto nos arts. 39-A e 39-B da Lei nº 8.934, de 18 de novembro de 1994, e no art. 1.181 da Lei nº 10.406, de 10 de janeiro de 2002,

DECRETA:

Art. 1º O Decreto nº 1.800, de 30 de janeiro de 1996, passa a vigorar com as seguintes alterações:

“Art. 78-A. A autenticação de livros contábeis das empresas poderá ser feita por meio do Sistema Público de Escrituração Digital – Sped de que trata o Decreto nº 6.022, de 22 de janeiro de 2007, mediante a apresentação de escrituração contábil digital.

- 1º A autenticação dos livros contábeis digitais será comprovada pelo recibo de entrega emitido pelo Sped. § 2º A autenticação prevista neste artigo dispensa a autenticação de que trata o art. 39 da Lei nº 8.934, de 18 de novembro de 1994, nos termos do art. 39-A da referida Lei.” (NR)

Art. 2º Para fins do disposto no art. 78-A do Decreto nº 1.800, de 1996, são considerados autenticados os livros contábeis transmitidos pelas empresas ao Sistema Público de Escrituração Digital – Sped, de que trata o Decreto nº 6.022, de 22 de janeiro de 2007, até a data de publicação deste Decreto, ainda que não analisados pela Junta Comercial, mediante a apresentação da escrituração contábil digital.

Parágrafo único. O disposto no caput não se aplica aos livros contábeis digitais das empresas transmitidos ao Sped quando tiver havido indeferimento ou solicitação de providências pelas Juntas Comerciais até a data de publicação deste Decreto.

Art. 3º Este Decreto entra em vigor na data de sua publicação.

Brasília, 25 de fevereiro de 2016; 195º da Independência e 128º da República.

Gostou da novidade?

Acompanhe nosso fórum e deixe seu comentário!

= D